נדל"ן או שוק ההון?

ככל שהזמן עובר אנו עדים לעוד ועוד ניתוחים, סקירות, דיווחים ונתונים המצביעים על בלימה בעליית מחירי הדיור, כאשר יש מי שחוזים אף ירידה במחירים בחלק מהערים.

בעוד לפני חודשים ספורים ראינו דיווחים כאלה בעיתונות הכלכלית בלבד, כיום הם נמצאים עמוק עמוק בשיח הציבורי ונראה כי גם המתנגדים המובהקים ביותר לתחזיות על בלימה והאטה בשוק הנדל"ן כבר שינו את עמדתם.

אפשר לתלות זאת בריבית הגבוהה, אפשר לנכס את זה להעלאת מס הרכישה למשקיעים ואפשר גם לתת את הקרדיט לרשויות שאישרו תכניות בנייה רבות והעלו את היקף התחלות הבנייה – אבל מנתון אחד אי אפשר לברוח: המחזוריות המתקיימת בכל עשור – פעם מחירי הדירות עולים ריאלית ופעם לא.

לא מדובר במחזוריות סמויה המככבת במחקר אקדמי כזה או אחר שאינו ידוע לציבור, אלא מחזוריות שמוכרת זה מכבר וכיכבה כמעט בכל דיוני הממשלה והכנסת בסוגיית הדיור. המחזוריות הזו הופרה רק פעם אחת בחמישה עשורים, כאשר העלייה הגבוהה מברית המועצות השפיעה על מאזן ההיצע והביקוש וירידות המחירים איחרו לבוא – ואז, בין השנים 1997 ל-2007 איבדו הדירות לא פחות מ-25% משוויין.

טרם נולד האיש שיודע לנבא באיזו נקודה בדיוק השיא ומתי נגיע לתחתית. אך בהחלט ישנם לא מעט אינדיקטורים שעשויים להצביע לנו על מגמה עתידית צפויה. זה נכון גם לגבי שוק ההון הסחיר וגם לגבי שוק הנדל"ן הלא-תנודתי. ובכל הנוגע לנדל"ן, יותר מידי אינדיקטורים מצביעים על כיוון מאוד מסוים – שינוי במחזוריות.

הצטרפו לעשרות אלפים שנהנים מתוכן מקצועי ואיכותי עם ערך אמיתי בהתאמה אישיתנרשמים לרשימת התפוצה ונשארים מעודכנים

השינוי הריאלי במחירי הדירות

המצדדים בהעדפת השקעה בנדל"ן למגורים על פני השקעה בשוק ההון נוהגים לנמק את גישתם בגרפים עולים ועולים מהעשור האחרון מהם הם מסיקים כי השוק יודע רק לעלות והוא אף פעם לא יורד.

האמנם? מתברר שלא.

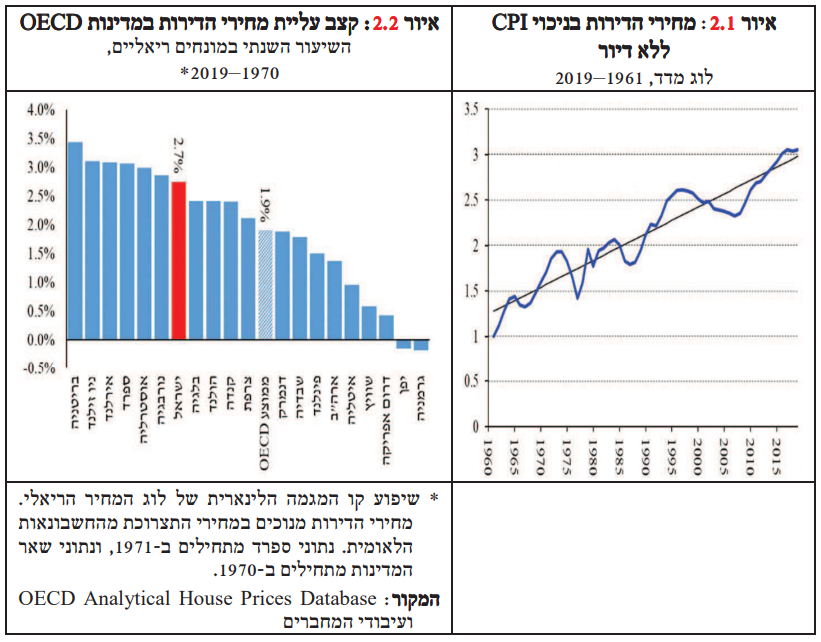

מחקר שפורסם לפני כחודש על ידי חטיבת המחקר של בנק ישראל בדק את השינוי הריאלי במחירי הדירות בין 1970 ל 2019. העלייה הריאלית (מעבר לאינפלציה) הייתה 2.7% לשנה, גבוה מרוב מדינות ה OECD אבל נמוך מחלקן.

הנתון הנמוך כל כך בהשוואה לתמונה המצטיירת בראש שלנו כאשר רק השנה עלה מדד מחירי הדיור ב-19% מושפע כמובן מהמחזוריות שדיברנו עליו מקודם. בין השנים 1997 ל- 2007 ירדו אצלנו מחירי הדירות ריאלית בלא פחות מ- 25%.

ואם אנו כבר מדברים על אינדיקטורים למחזור הבא שבפתח, לא מן הנמנע שאנו בפתחה של שנה ראשונה של ירידה משמעותית בשווי הריאלי של הדירות מתוך מחזור שיארך כעשור.

הגרף הימני מציג את מדד מחירי הדירות בניכוי מדד המחירים לצרכן ללא דיור ומצביע על עלייה ריאלית במחיר בקצב שנתי של כ-2.9% בשנה, בין השנים 1961-2019 (בניכוי מדד המחירים הכללי כ-2.4% בשנה), כמו גם על השתנות מחירים המאופיינת במחזורים ארוכים. הגרף השמאלי מציג את שיעור עליית המחירים הריאלית ב-19 מדינות OECD בין השנים 1970-2019 (ממוצע של כ-1.9% לעומת 2.7% בישראל).

140 שנה לאחור

על מנת לבדוק לעומק את הטענות על שחיקה ריאלית בתשואות הנדל"ן בנו החוקרים קנול, שולריק וסטגר בסיס נתונים רחב שאיפשר להם לחקור את מחירי הדירות ב-14 כלכלות מפותחות במשך 140 שנה (1870-2012).

תוצאות המחקר פורסמו ב-2017 בכתב העת הכלכלי הנחשב American Economic Review. ישראל היא אמנם מדינה צעירה וקטנה בשביל להיכלל במדד, אך בחינת המחקר עשויה לסייע גם למשקיעים בנדל"ן הישראלי לקבל החלטה נכונה.

החוקרים מצאו כי מחירי הדיור במדינות המתועשות אכן עלו ריאלית לאורך זמן, אך בשיעור זניח במיוחד שמזכיר לעתים את ריבית הפיקדונות שהבנק מציע לנו. בגרמניה העלייה הייתה רק 0.4% בשנה, בצרפת 1.4% ואילו בארצות הברית ובריטניה 1%.

העלייה הריאלית הממוצעת במחירי הדיור ב-14 המדינות המפותחות שנמדדו עמד על כ-1.5% בשנה.

לעלייה זו נלווה סיכון של ירידות משמעותיות בשנות שפל, כאשר הירידות מתמשכות על פני שנים ארוכות וקשה עד בלתי אפשרי לצפות אותן מראש.

נוסף על כך, אסור לשכוח את אובדן הנזילות שהוא פקטור מרכזי בשקלול כדאיות ההשקעה. כמו גם את ההוצאות הרבות בעת רכישת הנכס (מסים, תיווך, עו"ד, השקעה ראשונית ועוד).

נדל"ן לעומת שוק ההון

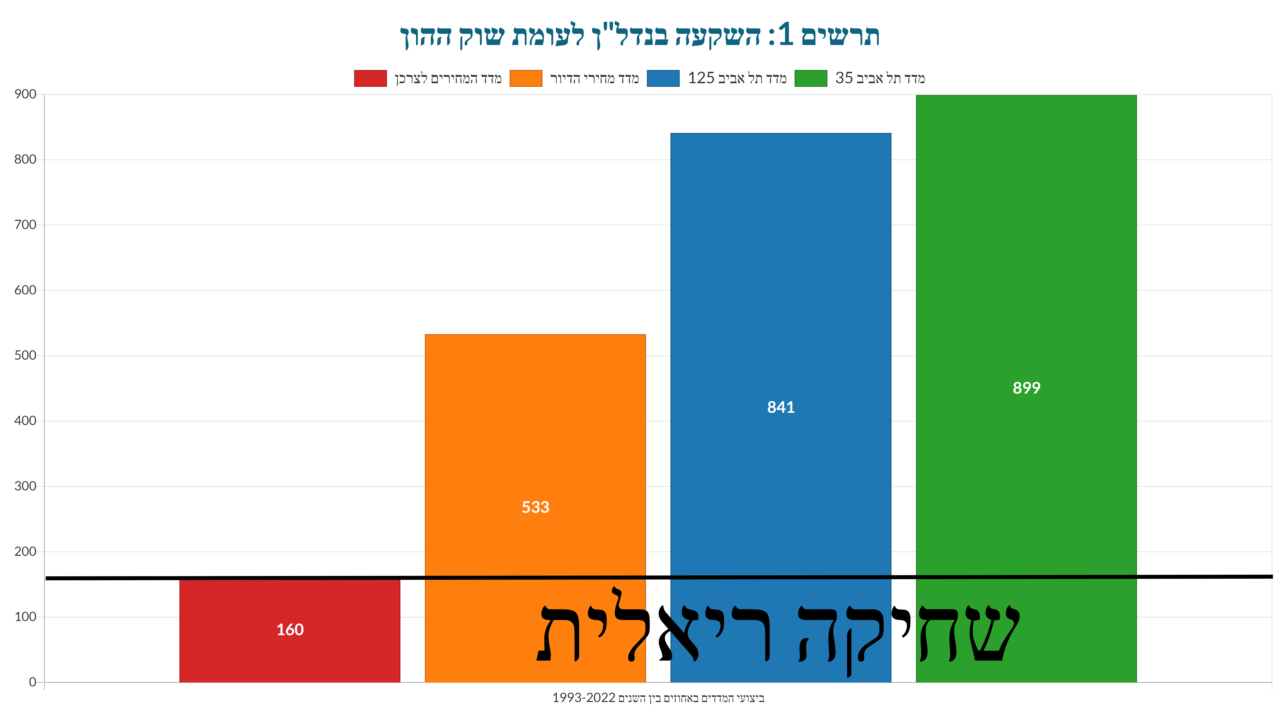

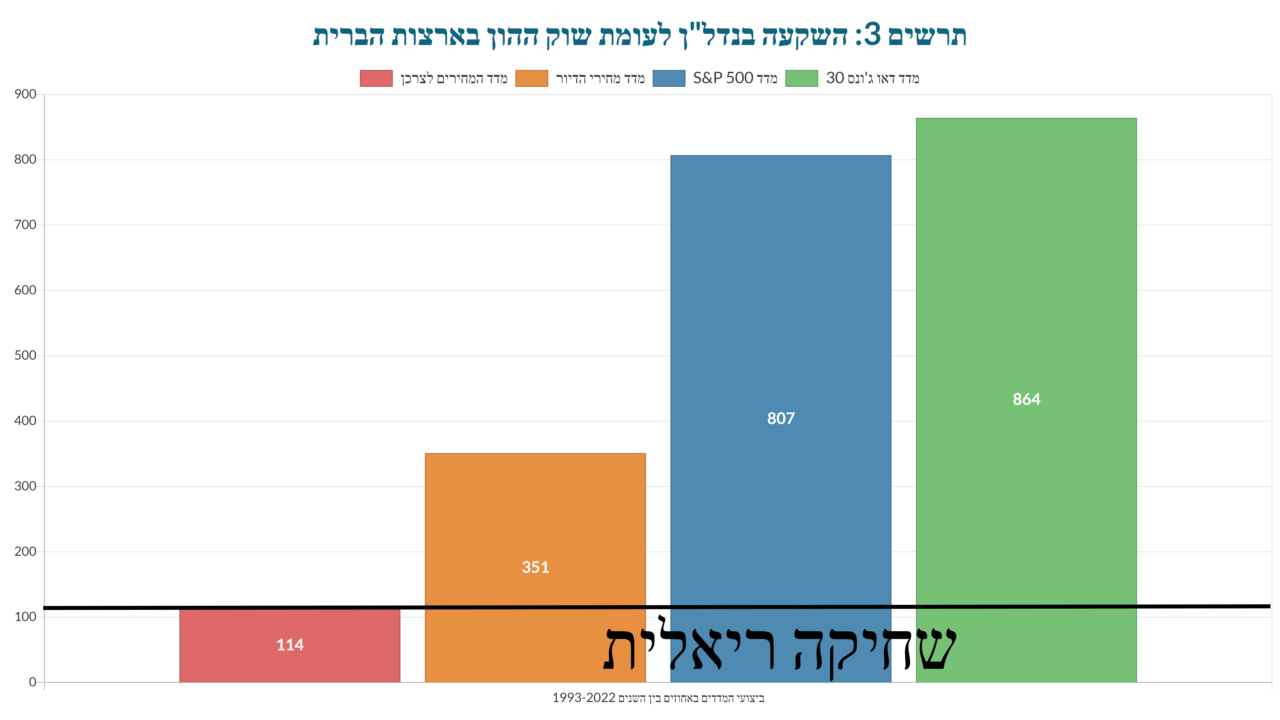

מחקר שערכה החטיבה הפיננסית של 'הירשוביץ פתרונות' ניסה להשוות בין התשואות הריאליות בשוק ההון הישראלי לבין העלייה הריאלית במחירי הדירות בישראל בתקופה זו.

לצורך ההשוואה בחרו החוקרים במדד הדגל של הבורסה בתל אביב, תל אביב 35, כמדד שישקף את ביצועי שוק ההון בישראל. מדד מחירי הדירות של הלשכה המרכזית לסטטיסטיקה כמדד בסיס לחישוב העלייה במחירי הדיור ומדד המחירים לצרכן של הלמ"ס לחישוב האינפלציה בתקופה זו.

המחקר מתבסס על נתוני המדדים הנ"ל החל מינואר 1993, אז החלה הלשכה המרכזית לסטטיסטיקה לפרסם את מדד מחירי הדיור וכן החל להיסחר מדד המעו"ף (ששמה שונה בהמשך לתל אביב 25 ו-תל אביב 35) בבורסה בתל אביב, ועד לחודש האחרון. המחקר מצא כי:

- האינפלציה בישראל בתקופה הנסקרת עמדה על 160%.

- מחירי הדיור בישראל רשמו בתקופה הזו עלייה נומינלית של 553%, כאשר עליית המחירים הריאלית הייתה 393% (13% בממוצע לשנה).

- מדד הדגל של הבורסה בתל אביב עלה נומינלית באותה תקופה בלא פחות מ- 899%, כאשר התשואות הריאליות למשקיעים היו בשיעור של 739% (25% בממוצע לשנה).

יש לציין שהניתוח הזה כולל צירוף מקרים של שני מחזורים של עליות מחירים לעומת מחזור אחד של ירידות מחירים, וכן יותר מעשור של אינפלציה נמוכה מאוד. בנוסף, התקופה הנסקרת בניתוח הזה לא כוללת את האינפלציה הגדולה של שנות ה-70 וה-80, ומכאן הפער בין הנתון בחישוב זה לבין הנתון בחישוב שערך בנק ישראל ופורסם בתחילת המאמר.

אם לדייק, החישוב שביצעו חוקרי החטיבה הפיננסית ב'הירשוביץ פתרונות' הוא הזהיר ביותר ומוטה לטובת המצדדים בהשקעות נדל"ן. למרות זאת, הצליח שוק ההון לעקוף את התשואות ולהציג תשואה כפולה מהנדל"ן למגורים.

החישוב גם לא משקלל את עלות המשכנתא (הריבית) שחותכת משמעותית את התשואות וכן את שווי עלויות הרכישה והמכירה, האחזקה השוטפת והבלאי. כל זה מפחית דרמטית את התשואה הריאלית בניכוי הוצאות ומצביע על כדאיות נמוכה עוד יותר בהשקעה בנדל"ן לטווח הארוך על פני השקעה במדדים המובילים בשוק ההון.

הצטרפו לעשרות אלפים שנהנים מתוכן מקצועי ואיכותי עם ערך אמיתי בהתאמה אישיתנרשמים לרשימת התפוצה ונשארים מעודכנים

נדל"ן בארה"ב לעומת שוק ההון

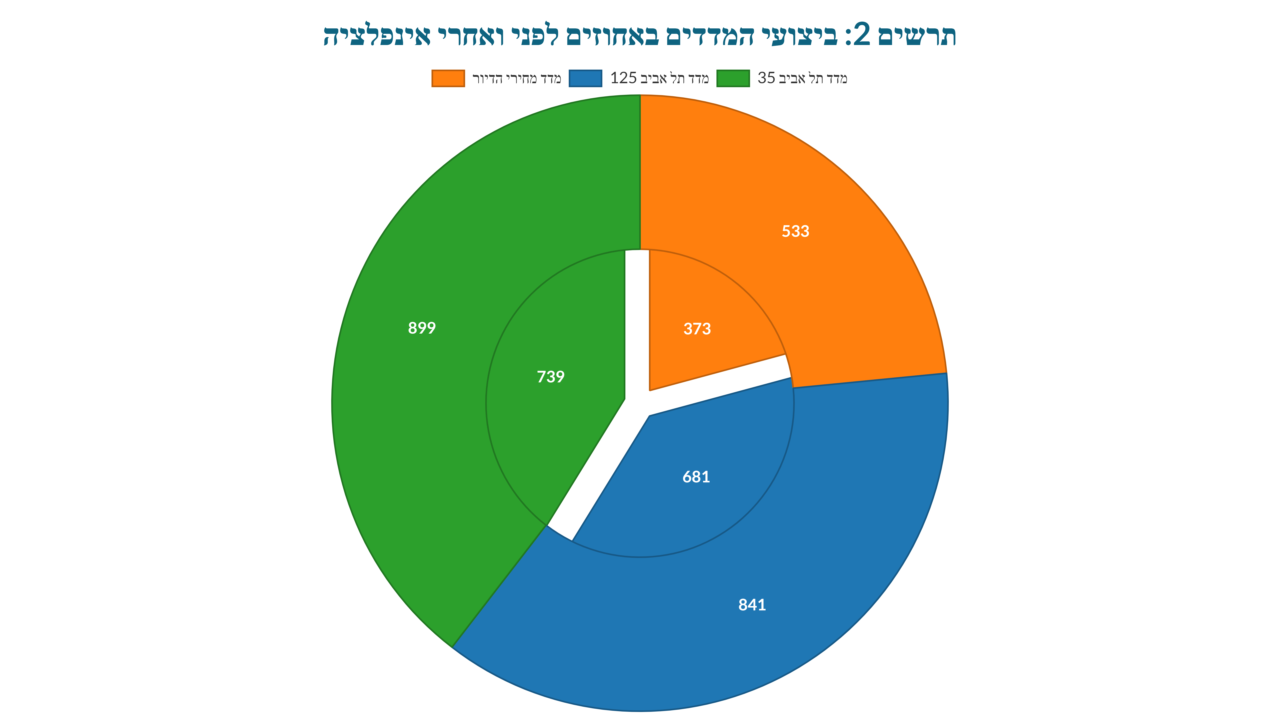

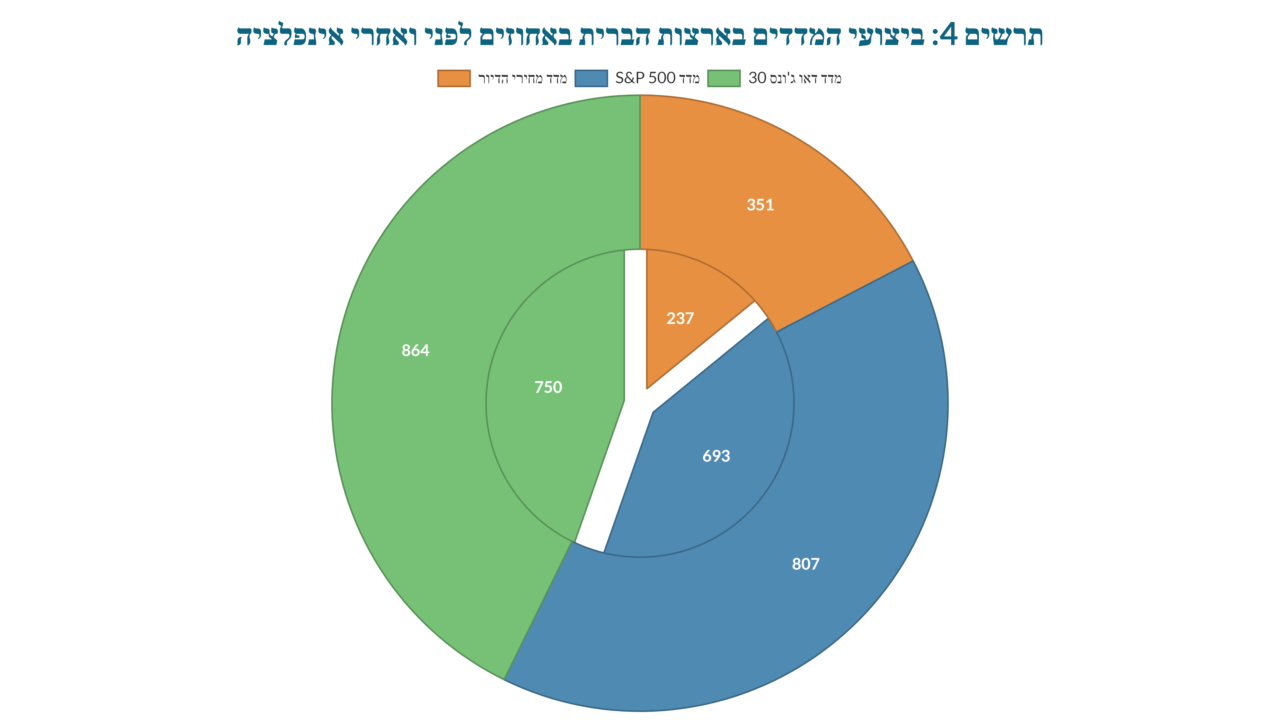

למרות זאת, יש מי שיטענו בצדק כי השקעה במדד תל אביב 35 לא מפזרת מספיק את הסיכון. בדיוק לשם כך ערכו החוקרים ניתוח נוסף על פני אותה תקופה, כאשר הפעם הנתונים מתבססים על מדד המחירים לצרכן של ארצות הברית, ביצועי מדד 500 החברות הגדולות בארצות הברית (S&P 500) ומדד מחירי הדיור של ממשלת ארצות הברית. המחקר מצא כי:

- האינפלציה בארצות הברית בשנים 1993-2022 עמדה על 114%.

- מחירי הדיור בארה"ב רשמו בתקופה הזו עלייה נומינלית של 351%, כאשר עליית המחירים הריאלית הייתה 237% (8% בממוצע לשנה).

- מדד S&P 500 עלה נומינלית באותה תקופה ב- 809%, כאשר התשואות הריאליות למשקיעים היו בשיעור של 695% (23.9% בממוצע לשנה).

המחקר אינו מתייחס לתשואות שאינן נובעות מעליית ערך הנכס, כמו הכנסה משכירות, וזאת משילוב של כמה סיבות: חוסר היכולת למדוד את מחירי השכירות לאורך זמן בשל שינויים במדידות. שחיקת השווי הריאלי של דמי השכירות בחישוב ארוך טווח, מאחר ואינו משמש בדרך כלל להשקעה חוזרת. ניכוי הוצאות תחזוקה וירידה בערך הנכס כתוצאה מהתיישנותו. הוצאות מימון הדירה להשקעה (משכנתא). ההוצאות הנלוות הרבות לרכישת ומכירת הנכס (תיווך, עו"ד, מס רכישה, ניהול ועוד) וכן הדיבידנדים המועברים למשקיעי שוק ההון ואינם מוכרים למשקיעי הנדל"ן למגורים.

לסיכום: שוק הדיור בישראל אינו חד כיווני ויש לו מחזוריות קבועה של ירידות ועליות במונחים ריאליים, כאשר רוב המדדים מצביעים על סיום מחזור העליות הנוכחי ותחילת מחזור הירידות הבא. בטווח הארוך (50 שנה) ביצועי שוק הדיור פחותים מאלה של מכשירים פיננסיים סולידיים. ובכל מקרה, ביצועי שוק ההון לאורך זמן גבוהים במאות אחוזים מאלה של שוק הדיור.

המחקר הזה לא מספק לנו נתון חדש המצביע על מהפך בתשואות, שכן שוק ההון תמיד הניב תשואות גבוהות יותר לאורך זמן. אבל התזמון בו הוא נערך ופרקי הזמן שהוא סוקר הופכים אותו למשמעותי. השילוב של שוק הון נמוך בעשרות אחוזים מהשיא ושוק דיור גבוה יותר מכל שיא קודם שנרשם – מה שמסתמן כסוף מחזור העליות הנוכחי במחירי הדיור – מספק לנו לראשונה מדד שמוטה מאוד נדל"ן, ולמרות זאת שוק ההון עדיין מציג תשואות גבוהות יותר במאות אחוזים.

ובכן, אם שאלתם היכן עדיף להשקיע, בדירות או במדדים? התשובה ברורה ומובנת מאליה.