אם נעצור ברחוב ונשאל עוברי אורח אקראיים "מהו עקום התשואות?", סביר להניח שלא נקבל תשובה ברורה. הסיבה לכך היא בעיקר החשש שלנו ממילים גבוהות ומונחים לא ידועים. ואם נוסיף לכך גם גרפים עמוסים בקווים עולים ויורדים, סביר להניח שנעדיף ללמוד סינית על פני הכרות עם עקום התשואות.

ובכן, זה פשוט הרבה יותר מכפי שחשבתם. והכרות עם עקום התשואות עשויה גם לספק לכם כלי עזר לא רע במצבים מסוימים הדורשים את חיזוי העתיד.

לפני שנדבר על העקום, חשוב שנדע מה משמעות תשואת האג"ח וכיצד בכלל עובד עולם אגרות החוב: איגרת חוב היא נייר שמבטיח להעניק לכם במועד כלשהו סכום נקוב. התשואה היא הפער בין המחיר שאתם משלמים כעת על הנייר לסכום שתקבלו במועד הפירעון הנקוב.

דוגמה: אג"ח של 100 אג' שמועד פירעונו שנה מהיום, אשר נמכר לנו ב- 96 אג' מציע תשואה של 4%.

כאשר העיתונות הכלכלית מדווחת על זינוק בתשואות האג"ח, הכוונה היא שאיגרות החוב נסחרות במחיר זול יותר. וזאת בניגוד למניות שהתשואה מהן עולה דווקא כשמחירן מתייקר.

נרשמים לרשימת התפוצה ונשארים מעודכנים

הצטרפו לעשרות אלפים שנהנים מתוכן מקצועי ואיכותי עם ערך אמיתי בהתאמה אישית

מהו עקום התשואות?

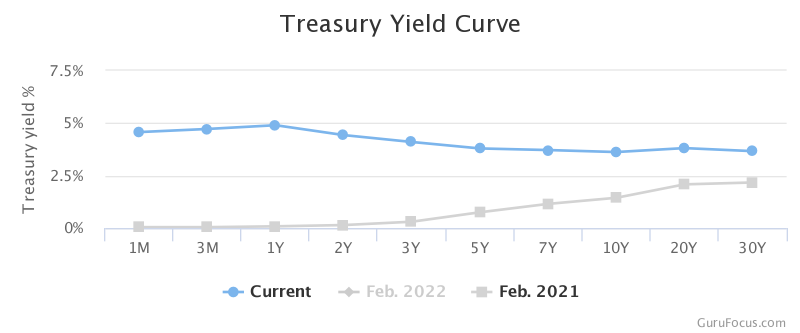

עקום התשואות הוא מונח פיננסי המתאר גרף שמראה את התשואה ביחס לאורך החיים של האיגרת. כלומר, מה התשואה שנקבל ברכישת אג"ח המיועד לפירעון בטווח הקצר, לעומת אג"ח אחר של אותו לווה אשר מיועד לפירעון לאחר תקופה ממושכת יותר.

ברכישת אג"ח, כמו כל הלוואה שנסכים להעניק לעסק או מדינה, שיעור התשואה שנבקש ישתנה בהתאם לרמת הסיכון של החוב. ככל שהסיכון גבוה יותר, כך נדרוש פרמיה גבוהה יותר עבור הכסף שלנו.

בנוסף לדירוג האשראי אשר משקלל את גובה הסיכון, למשך תקופת ההלוואה (מח"מ) השפעה מרכזית על הסיכון. ככל והחוב לתקופה ארוכה יותר, כך גדל הסיכון. שכן גם אם מצב הלווה פנטסטי כעת, אי אפשר לדעת מה יעלה בגורלו בעוד 30 שנה.

בהתאם לכך, עקום התשואות מציג לרוב מגמה אחידה כלפי מעלה, וככל שהאג"ח עומד לפירעון בתאריך מאוחר יותר כך העקום עולה.

אבל לא תמיד זה נכון…

במקרים מסוימים (ונדירים יחסית) עקום התשואות מתהפך. כלומר, בטווח הקרוב אנו רואים תשואות גבוהות משמעותית מאשר בטווח הארוך. וזה בדיוק הקסם שבגללו כתבתי את המדריך הזה.

כאשר עקום התשואות הפוך, המשמעות היא שהשוק, כלומר המשקיעים, צופים שמצבו של הלווה יהיה בעתיד טוב הרבה יותר מאשר בתקופה הנוכחית – ולמרות שהעתיד לוט בערפל הם עדיין מסכימים להלוות לו לטווח הארוך בתנאים טובים יותר מאשר בתנאים הנוכחיים.

הדבר מתרחש לרוב בתקופות של ריבית גבוהה, כמו התקופה הנוכחית, כאשר המשקיעים צופים כי בנקודה מסוימת הריבית תרד בחזרה. ומאחר ולתשואת האג"ח קורלציה ישירה לריבית הבנק המרכזי, התשואות יורדות בהתאם.

מה עקום התשואות מלמד אותנו?

עקום התשואות משמש אותנו כאינדיקטור בכל הנוגע להתפתחויות כלכליות צפויות. היפוך התשואות באיגרות החוב הממשלתיות מצביע על הורדות ריבית ברחבי העולם החל מתחילת 2024. כלומר, השוק צופה כי האינפלציה המשתוללת תאט משמעותית ועל מנת להימנע ממיתון ייאלצו הממשלות להניע מחדש את הצמיחה הכלכלית באמצעות סדרה של הורדות ריבית.

וכשהצמיחה תגיע, גם המניות של החברות הנסחרות בבורסה צפויות לנסוק. אם החברות בהן השקעתם בעבר נסחרות בשווי הריאלי שלהן, סביר מאוד שהצמיחה הזו תוביל ל"תיקון" בדמות זינוק במניית החברה.

לצד זאת, עקום התשואות יכול לשמש עבורנו כיועץ לא רע בכלל בסיטואציות מסוימות. קבלו דוגמה אקטואלית מתמיד: ממשלת ישראל מקדמת רפורמה במערכת המשפט וכלכלנים מתריעים כי הדבר יפגע בדירוג האשראי של ישראל ובכלכלה המקומית. האם הדבר נכון?

ובכן, נכון להיום עקום התשואות לא מצביע על סיכון גבוה יותר בטווח הארוך, לעומת העקום טרם פרסום פרטי הרפורמה. כלומר, נכון להיום אין לרפורמה השפעה על כלכלת ישראל.

עקום התשואות משמש גם ככלי יעיל לתכנון אשראי חכם. בעל עסק שיש לו הלוואה מהבנק בריבית גבוהה, יכול ללמוד מעקום התשואות מתי נכון למחזר הלוואה ולפרוס אותה לטווח ארוך יותר. כאשר עקום התשואות הפוך, לרוב נכון יותר למחזר את ההלוואה ולפרוס אותה על פני תקופה ארוכה יותר. וזה בדיוק מה שיזמי הנדל"ן עשו בחודשים האחרונים – מיחזרו את האשראי שלהם לתקופה ארוכה יותר ובתנאים נוחים יותר.